เผยแพร่เมื่อ วันพุธที่ 22 มิถุนายน พ.ศ. 2565

ก่อนที่จะไปวิเคราะห์ว่า 2 ประเด็นกำหนดทิศทางการลงทุนทองคำหลังจากนี้มีอะไรบ้าง ผู้เขียนขอย้อนวิเคราะห์ปัจจัยกระทบทองคำครึ่งปีแรกของปี 2565 ได้แก่ธนาคารกลางสหรัฐฯยุติการทำ QE หรือ Quantitative Easing เป็นรูปแบบหนึ่งของนโยบายทางการเงิน มีเป้าหมายกระตุ้นการไหลเวียนของปริมาณเงิน จากการอัดฉีดเม็ดเงิน-สภาพคล่องเข้าไปในระบบเศรษฐกิจภายในประเทศ , การขึ้นดอกเบี้ยของธนาคารกลางสหรัฐฯเพื่อคุมอัตราเงินเฟ้อ , สงครามระหว่างรัสเซีย-ยูเครน และมาตรการคว่ำบาตรจากตะวันตกที่ใช้กับรัสเซีย ทั้งนี้หากวิเคราะห์ราคาทองคำทางเทคนิคจะเป็นขาลง

และผู้เขียนกำลังวิเคราะห์ว่า 2 ประเด็นกำหนดทิศทางการลงทุนทองคำหลังจากนี้มีอะไรบ้าง แล้วนักลงทุนวิเคราะห์ว่าจะมีปัจจัยอะไรบ้าง แต่ในมุมมองของผมคือ

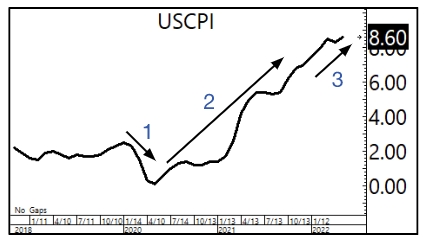

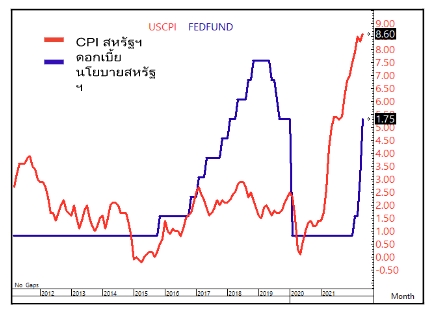

1. อัตราเงินเฟ้อสหรัฐฯซึ่งมีผลต่อราคาทองคำโดยตรง โดยเดือน พ.ค. 2565 แตะ 8.6%สูงที่สุดในรอบ 41 ปี โดยเงินเฟ้อไม่ได้เพิ่มขึ้นแค่วันเดียว มีการสะสมตามกราฟ CPI ของสหรัฐฯ ดังนี้

จุดที่ 1 อัตราเงินเฟ้อสหรัฐฯปรับตัวลงต่ำกว่า 2% หลังจากการแพร่ระบาดโควิด-19

จุดที่ 2 ปัญหาชิปขาดแคลน สาเหตุหลัก คือ การระบาดของโควิด-19 ทำให้นานาประเทศใช้มาตรการล็อกดาวน์ กระทบต่อการผลิตชิปที่ต้องล็อกดาวน์ ประกอบกับการ Work From Home ที่เกิดหลังจากเกิดโควิด-19 ทำให้ คอมพิวเตอร์ สมาร์ตโฟน และแท็บเล็ตมีความต้องการเพิ่มขึ้นเพราะเป็นสิ่งจำเป็นในการทำงานที่บ้าน และการเรียน Online ทั้งนี้ชิปจะอยู่ในส่วนประกอบเครื่องใช้ไฟฟ้า สินค้ากลุ่มไอที สมาร์ทโฟน แท็บเล็ต รถยนต์ ไปจนถึงเครื่องบินขับไล่

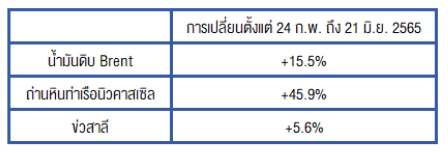

จุดที่ 3 อัตราเงินเฟ้อเพิ่มขึ้นอีก เพราะสงครามระหว่างรัสเซีย-ยูเครน ส่งราคาน้ำมันและสินค้าการเกษตรแพง เพราะการคว่ำบาตรจากชาติตะวันตกที่ตัดรัสเซียออกจาก SWIFT โดยตัดธนาคาร 7 แห่งของรัสเซียออกจากระบบ SWIFT ที่กระทบต่อภาคธุรกิจ เพราะไม่สามารถรับเงินเมื่อส่งออกสินค้าและจ่ายเงินเมื่อนำเข้าสินค้าได้ ประกอบกับบริษัทเอกชนของชาติตะวันตกพากันถอนตัวจากรัสเซีย ประกอบกับสหรัฐฯและอังกฤษแบนน้ำมัน ส่วน EU กำลังหาวิธีลดการใช้น้ำมันจากรัสเซีย รวมถึงชาติตะวันตกยังแบนสินค้าจากรัสเซียได้แก่

1. พลังงาน น้ำมัน ถ่านหินและก๊าซธรรมชาติ

2. อาหาร ข้าวสาลี

3. วัตถุทำปุ๋ย

4. โลหะ นิกเกิล ทองแดง เหล็ก นีออน แพลเลเดียม และแพลตตินั่ม

มุมองอัตราเงินเฟ้อของสหรัฐฯหลังจากนี้

ด้านเงินเฟ้อเกิดจากต้นทุนสินค้า หรือ เงินเฟ้อด้านอุปทาน (Cost - Push Inflation) มาจากต้นทุนการผลิตสินค้ายังมีแนวโน้มที่เพิ่มขึ้นจากราคาชิปที่เพิ่มขึ้นจากการขาดแคลน เพราะผู้ผลิตชิปมีรายใหญ่อยู่ 2 เจ้า ได้แก่ TSMC และซัมซุง แต่การที่จะมีผู้ผลิตชิปรายใหม่เกิดขึ้นเป็นไปได้ยาก เนื่องจากต้องใช้เทคโนโลยีขั้นสูงและทรัพยากรบุคคลที่เข้าใจกระบวนการผลิตชิปซึ่งมีอยู่น้อยมาก ประกอบกับสงครามระหว่างรัสเซีย-ยูเครนยังไม่มีท่าทีว่าจะจบลงในปีนี้แน่นอน ทำให้ราคาน้ำมันและราคาสินค้าเกษตรมีแนวโน้มขาขึ้น

แต่เงินเฟ้อด้านอุปสงค์ (Demand-Pull Inflation)

มาจากความต้องการใช้จ่ายกำลังลดลง จากแนวโน้มการขึ้นดอกเบี้ยของธนาคารกลางสหรัฐฯ(FED)ที่เหลือการประชุม FOMC อีก 3 ครั้งในปี 2565 ในสถานการณ์ปัจจุบันเรียกว่า Behind the Curve คือ ธนาคารกลางสหรัฐฯขึ้นดอกเบี้ยช้าเกินไป เมื่อเปรียบเทียบกับแนวโน้มของเงินเฟ้อ เป็นสัญญาณที่บอกว่า เงินเฟ้อเริ่มควบคุมไม่ได้ ผลกระทบที่ตามมาเป็นความเสียหายต่อกิจกรรมทางเศรษฐกิจ และก่อให้เกิดปัญหาอื่นๆ ที่ตามมาอีกหลายอย่างได้แก่ ราคาสินค้าเพิ่มขึ้น ภาคธุรกิจชะลอการลงทุน ภาคครัวเรือนกำลังซื้อถดถอย

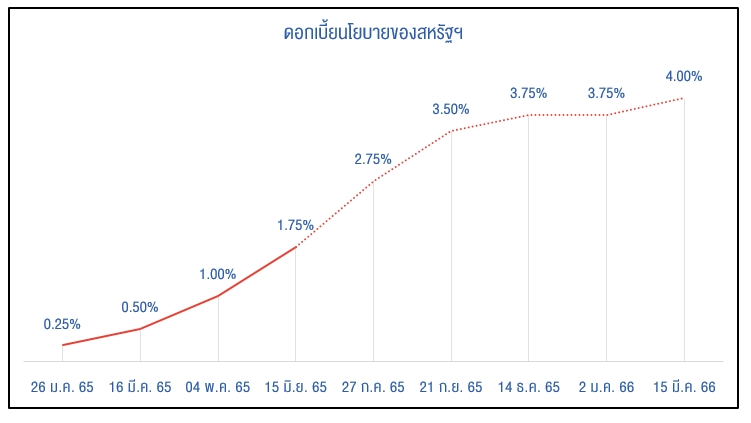

นักลงทุนจึงได้เห็น FED ขึ้นดอกเบี้ยแรงและเร็วในช่วงครึ่งปีแรกในเดือนที่ 1 ถึง 5 ขึ้นดอกเบี้ยมาแล้ว 3 ครั้ง และในเดือน 6 คาดการณ์ว่าจะพบการขึ้นดอกเบี้ยอีก 1% และสิ้นปีนี้การขึ้นดอกเบี้ยของสหรัฐฯน่าจะแตะที่ 3.75% และปีหน้าจะแตะ 4%

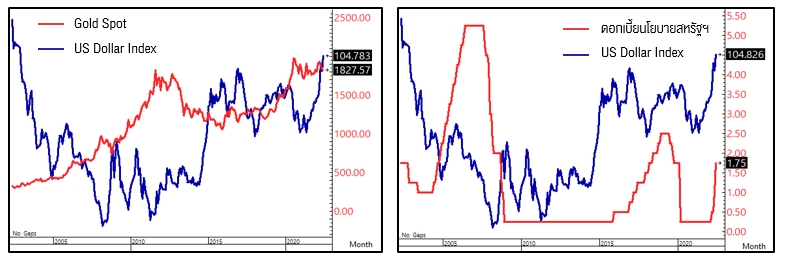

ซึ่งทุกครั้งที่ FED ขึ้นดอกเบี้ยสินทรัพย์ที่ตามมา คือ US Dollar Index แข็งค่า หรือหากลดดอกเบี้ย US Dollar Index ก็อ่อนค่า และเมื่อ US Dollar Index แข็งค่า มักจะกดราคาทองคำตามกราฟดังนี้

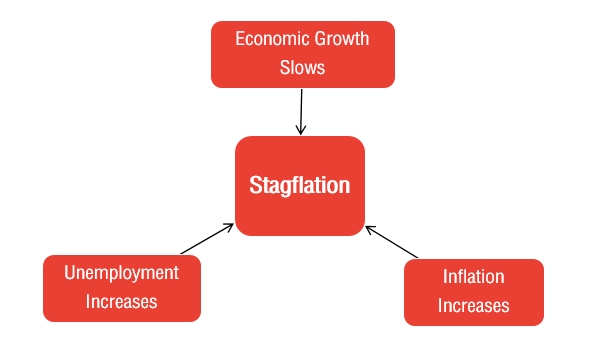

2. สัญญาณ Stagflation ของสหรัฐฯ

โดย Bloomberg Economics คาด 72% ที่ FED ทำให้เกิดภาวะถดถอยภายในปี 2567 เพราะประเมินว่าสหรัฐฯ จะเข้าสู่ภาวะถดถอยไม่รุนแรงแต่ในระยะยาว เนื่องจาก FED ขึ้นดอกเบี้ยแรงสิ้นปี 3.25-3.5% (เพราะกำลังซื้อหาย) และนโยบายการคลังไม่กระตุ้นเศรษฐกิจเพิ่ม ทำให้คาดการณ์ GDP ปี +1.8% และจะหดตัว -1% ในปี 2566 โดย GDP จะเริ่มหดตัวใน Q4/65 ที่น่าห่วงคือ อัตราการว่างงานประเมินว่าปีนี้จะเพิ่มขึ้นแตะ 3.6% ปีหน้าจะเพิ่ม 5% และปี 67 แตะ 6%

เศรษฐกิจสหรัฐฯถดถอยอาจทำให้นาย โจ ไบเดน ไม่ได้เป็นประธานาธิบดีสมัยที่สอง เหมือนกับนายจิมมี่ คาร์เตอร์ และนายจอร์จ เอช. ดับเบิลยู บุช ผู้ที่ดำรงตำแหน่งประธานาธิบดีได้สมัยเดียว เพราะเศรษฐกิจสหรัฐฯถดถอย

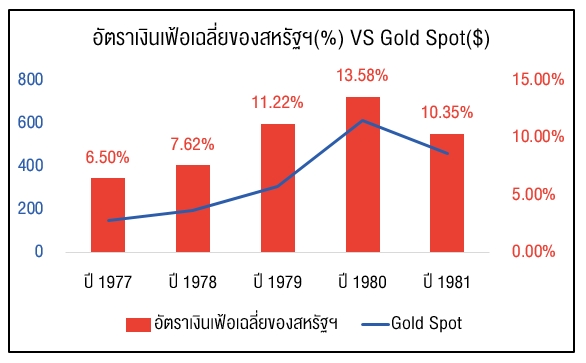

นายจิมมี่ คาร์เตอร์ (ปี 1977-1981) เป็นช่วงเวลาของ Stagflation ที่เริ่มตั้งแต่ปี 1970-1983 ตอนนั้นสหรัฐฯมีผู้ว่าการธนาคารกลางสหรัฐฯถึง 3 คนคือนาย Arthur Miller (1968-1978) นาย William Miller (1978-1979) และนาย Paul Volker (1979-1987) โดยเงินเฟ้อสหรัฐในปี 1977 – 1981 เพิ่มขึ้นอย่างแรงเริ่มตั้งแต่ปี 1977 อัตราเงินเฟ้อเฉลี่ยแตะ 6.5% ทำให้ FED ปีนั้นขึ้นดอกเบี้ย 5% ในปี 1977 ,ปี 1978 แตะ 10% ,ปี 1980 ใช้ 18% และสุดท้ายปี 1981 ใช้ 19%

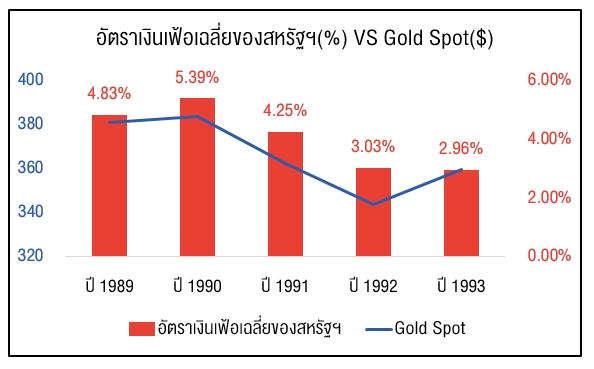

ส่วน นายจอร์จ เอช. ดับเบิลยู บุช (ปี 1989-1993) ได้พาสหรัฐฯเข้าสู้สงครามอ่าวเปอร์เซีย โดย นำกองกำลังผสม 34 ชาติของสหประชาชาติ เปิดฉากโจมตีอิรักและคูเวตทางอากาศ ก่อนจะประกาศชัยชนะอย่างเด็ดขาดในวันที่ 12 เม.ย. 1991 แต่ทำให้ราคาน้ำมันเพิ่มขึ้น 37% ดันให้เงินเฟ้อสหรัฐฯแตะ 6.30% และกดดันให้ FED ต้องขึ้นดอกเบี้ยถึง 9% ทำให้เศรษฐกิจสหรัฐฯถดถอย

จากเหตุการณ์สองครั้งที่ผ่านมา สิ่งที่อยากจะบอกนักลงทุนทองคำ คือ จะเกิด Stagflation หรือ เศรษฐกิจสหรัฐฯถดถอย อยากให้ติดตามอัตราเงินเฟ้อของสหรัฐฯให้ดีๆ เพราะท่านจะใช้ประโยชน์ได้อย่างแน่นอน และ 2 ประเด็นอย่างอัตราเงินเฟ้อสหรัฐฯและความเสี่ยงที่จะเกิด Stagflation ของสหรัฐฯจะเป็นจุดเปลี่ยนสำคัญที่กำหนดราคาทองคำหลังจากนี้

Array

(

[Secure-PHPSESSID] => cali79bab6dmf1g24kp91990up

[cooCAFXXSUAV] => cooCAFXXSUAV

)

Array

(

[sesCAFXXSLAT] => 1745259274

[CAFXSI18NX] => th

[_csrf] => 308b0960b8fa8e859019452a4c70f8a9

[CAFXSFEREF] => https://www.caf.co.th/switcher.html?action=language&language=th&origin=https%3A%2F%2Fwww.caf.co.th%2Farticle%2Fgold-tfex-3-2022.html

)

Array

(

[content] => gold-tfex-3-2022

)

Array ( )