Posted on Wednesday, October 9, 2019

เชื่อว่านักลงทุนหลายท่าน ที่ลงทุนในหุ้นสามัญบนกระดาน SET บางครั้งเราอยากลงทุนในหุ้นดีๆตัวนึงแล้วถือยาวแบบไม่มีกำหนด แต่ปัญหาสำคัญที่นักลงทุนต้องเจอ ก็คือ ความกังวลกับความเสี่ยงว่าตลาดจะปรับตัวลงแล้วพาหุ้นของเราลงไปด้วย รวมถึงภาวะเศรษฐกิจที่อาจจะถดถอยในอีกไม่ช้า แต่ไม่รู้ว่าจะฟื้นตัวอีกทีเมื่อไร ก็เป็นความเสี่ยงต่อหุ้นที่เราถือหรือกำลังให้ความสนใจอยู่เช่นกัน…

หลากหลายความเสี่ยงที่นักลงทุนต้องเผชิญ นำมาสู่บทความสุดพิเศษในวันนี้ กับเรื่องของ “การบริหารความเสี่ยงแบบง่ายๆ ด้วย Single Stock Futures” โดยเราจะใช้กลยุทธ์ที่เรียกว่า “Hedging Strategy”…มาดูกันว่า ทำไมการป้องกันความเสี่ยงจึงมีความสำคัญ และมีวิธีการอย่างไร…พวกเรา CAF จะมาอธิบายให้เข้าใจชัดขึ้น

2 เหตุผลสำคัญ ที่เราต้องบริหารความเสี่ยง

เมื่อนำ 2 เหตุผลนี้มาพิจารณา จะพบว่าความเสี่ยงที่สำคัญของนักลงทุนอีกอย่างนึงก็คือ อารมณ์หรือความรู้สึกที่เกิดขึ้นระหว่างการตัดสินใจซื้อ ขาย หรือถือหุ้น จนทำให้เกิดวลีเด็ด อย่าง “ไม่กล้าขาย…กลัวขายหมู” “ไม่กล้าซื้อ…กลัวติดดอย”…ดังนั้น เพื่อลดความกังวลเหล่านี้ เราจึงต้องมาเรียนรู้กันว่า วิธีการบริหารความเสี่ยงด้วย Single Stock Future (ซึ่งต่อไปนี้จะเรียกสั้นๆว่า SSF) เป็นอย่างไร?

บริหารความเสี่ยงพอร์ตลงทุนด้วยกลยุทธ์ Hedging Strategy

ก่อนอื่น ต้องทำความเข้าใจว่ากลยุทธ์นี้มิใช่เพื่อป้องกันการขาดทุน แต่เป็นการบริหารความเสี่ยงเพื่อทำให้พอร์ตการลงทุนของท่านได้รับผลกระทบน้อยที่สุด…กรณีที่ตลาดหรือราคาหุ้นมีความผันผวนสูง ผู้ลงทุนที่กังวลว่าหุ้นที่ถืออยู่นั้นจะเป็นขาลง ถ้าไม่ใช้ SSF ในการบริหารความเสี่ยง มักจะขายหุ้นออกมาแล้วถือเงินสด ทำให้ไม่สามารถถือหุ้นได้ตามเป้าหมายที่วางไว้

โดยปกติแล้ว หากนักลงทุนคาดว่าหุ้นตัวนึงกำลังจะเป็นขาขึ้น สามารถใช้กลยุทธ์การ Long SSF ไปพร้อมกับการซื้อหรือถือหุ้นไว้ในพอร์ต เพื่อสร้างกำไรให้เพิ่มขึ้น ดังตัวอย่าง

นาย A คาดการณ์ว่า CPALL จะเป็นขาขึ้น จึงซื้อหุ้น CPALL 1,000 หุ้น และเปิดสถานะ LONG SSF ของ CPALL 1 สัญญา ที่ราคา 60 บาท

ผ่านไป 1 เดือน ราคา CPALL ขึ้นไปปิดที่ราคา 70 บาท ทำให้นาย A มีกำไรทั้งจากการซื้อหุ้น และการเข้าสถานะ SSF ของ CPALL

จากตัวอย่างข้างต้น จะเห็นว่าการซื้อหุ้นบนกระดาน SET เปรียบได้กับการที่ท่านเปิดสถานะ Long SSF บน TFEX ดังนั้น กลยุทธ์การบริหารความเสี่ยง ก็คือ การเปิดสถานะตรงข้าม หรือ Short SSF ควบคู่ไปกับการเข้าซื้อหุ้น ทั้งนี้ ท่านจะต้องทราบก่อนว่า…

มาถึงตรงนี้ ท่านคงเข้าใจแนวคิดการบริหารความเสี่ยงเบื้องต้นแล้ว เรามาดูตัวอย่างกันดีกว่า

สมมติให้ นาย A คนเดิม ยังคงถือหุ้น CPALL ไว้ในพอร์ตที่ต้นทุน 60 บาท จำนวน 1,000 หุ้น แล้วราคาปัจจุบันขึ้นไป 80 บาท ทำให้นาย A กังวลว่าราคาหุ้น CPALL จะปรับตัวลงไปที่ราคา 70 บาท แต่ไม่อยากขาย…

นาย A จึงศึกษาการบริหารความเสี่ยงด้วย SSF แล้วมา Short CPALL บน TFEX ที่ 80 บาท จำนวน 1 สัญญา

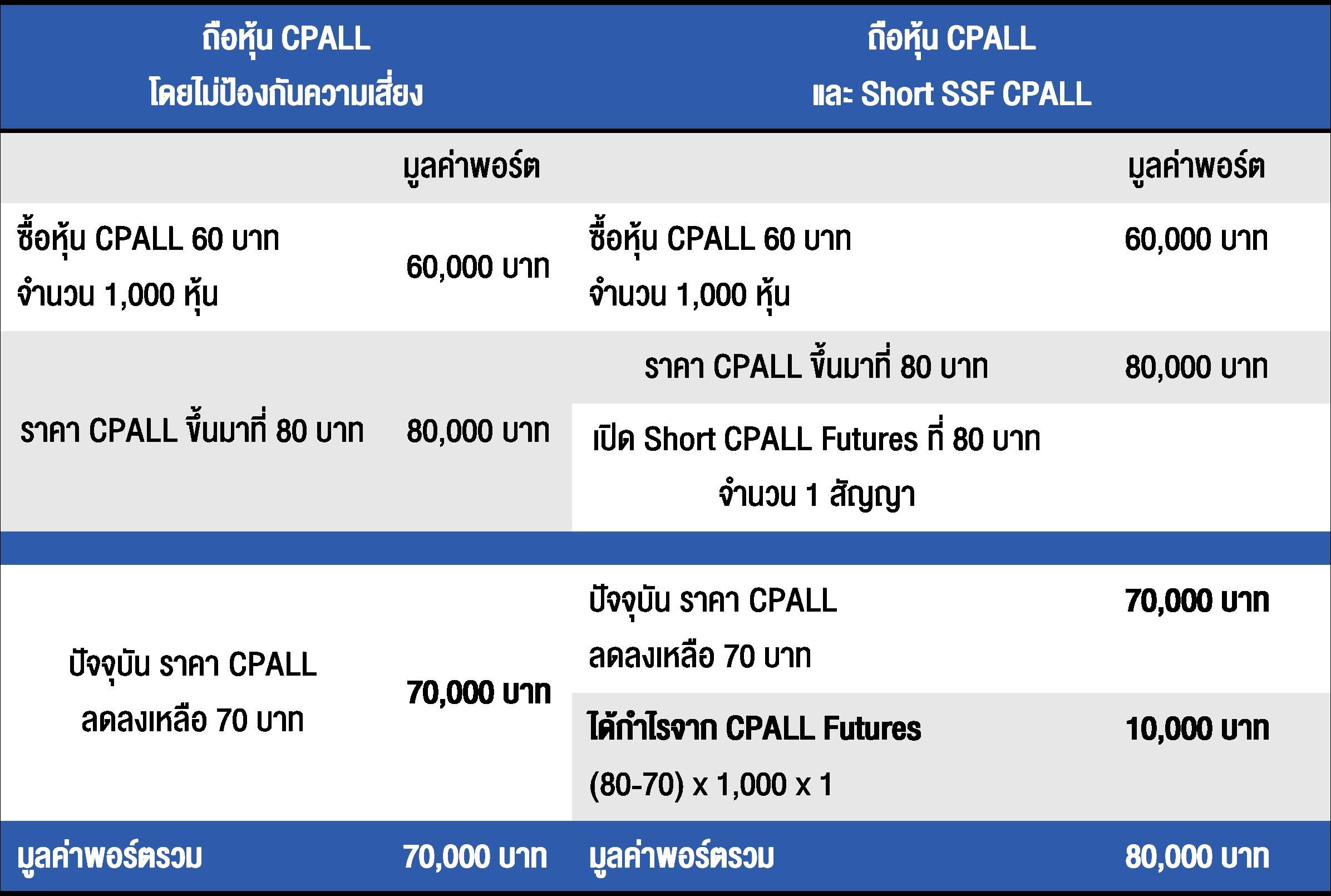

มูลค่าพอร์ตในแบบที่ไม่มีการบริหารความเสี่ยง และแบบที่บริหารความเสี่ยง มีดังนี้

จะเห็นว่า หากนาย A มีการบริหารความเสี่ยงด้วย Single Stock Futures และคาดการณ์ถูกว่าหุ้น CPALL จะปรับตัวลง แม้ว่ามูลค่าพอร์ตหุ้นลดลง แต่จะถูกชดเชยด้วยกำไรจากการ Short CPALL Futures ทำให้พอร์ตโดยรวมยังคงมีมูลค่าเท่าเดิม ต่างจากพอร์ตลงทุนที่ไม่มีการบริหารความเสี่ยง ซึ่งมีมูลค่าพอร์ตโดยรวมลดลง

นี่คือ หลักการบริหารความเสี่ยงพอร์ตเบื้องต้น โดยใช้ SSF มาเป็นตัวป้องกันความเสี่ยงจากความผันผวนของราคาหุ้นที่เกิดขึ้นได้ทุกวัน เมื่อมีการถือหุ้นและไม่ต้องการขายหุ้นออกจากพอร์ต พวกเรา CAF อยากให้นักลงทุนได้นำไปใช้ เพื่อทำให้พอร์ตลงทุนของท่านไปถึงเป้าหมายที่ท่านวางไว้…เราต้องขอขอบคุณนักลงทุนทุกท่านที่ติดตามบทความและสาระดีๆของพวกเราในทุกๆสัปดาห์ สำหรับวันนี้พวกเราต้องขอจบบทความไว้แต่เพียงเท่านี้ ขอให้นักลงทุนพักผ่อนอย่างเต็มที่ และโชคดีกับการลงทุน…สวัสดีครับ

หมายเหตุ:

1. ชื่อหุ้นและราคาหุ้นเป็นสถานการณ์สมมติขึ้นมา ไม่มีความเกี่ยวข้องกับกลยุทธ์และไม่ได้เป็นการชี้นำแต่อย่างใด

2.มูลค่าพอร์ตที่นำมาแสดง ยังไม่มีการคำนวณค่าคอมมิชชั่นเข้าไป…ในความเป็นจริง นักลงทุนควรคำนึงถึงค่าคอมมิชชั่นด้วย

Array

(

[cooCAFXXSUAV] => cooCAFXXSUAV

[Secure-PHPSESSID] => ll55skcdlqj88nhj7acbqfrmc2

)

Array

(

[sesCAFXXSLAT] => 1734873209

[CAFXSI18NX] => en

[_csrf] => a3157430ea8196721a51037e516acc78

[CAFXSFEREF] => https://www.caf.co.th/switcher.html?action=language&language=en&origin=https%3A%2F%2Fwww.caf.co.th%2Farticle%2Friskmanagementwith-ssf.html

)

Array

(

[content] => riskmanagementwith-ssf

)

Array ( )