Posted on Thursday, July 29, 2021

เป็นอีกประเด็นหนึ่งที่ต้องจับตา สำหรับค่าเงินบาทที่มีการอ่อนค่าอย่างต่อเนื่อง เมื่อเทียบกับค่าเงินดอลลาร์สหรัฐฯ หลังการประชุมคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐฯ หรือ FOMC ในเดือน มิ.ย. 64 ที่ผ่านมา ถึงแม้ว่ามีมติให้คงอัตราดอกเบี้ยนโยบายไว้ที่ 0-0.25% แต่การส่งสัญญาณว่าจะเริ่มลดการซื้อสินทรัพย์ หรือลดวงเงิน QE และส่งสัญญาณการขึ้นดอกเบี้ย 2 ครั้งในปี 2566 ทำให้เงินบาทอ่อนค่าจากระดับ 31.29 บาท/ดอลลาร์สหรัฐฯ สู่ระดับ 32.91 บาท/ดอลลาร์สหรัฐฯ นับจากวันประชุม FOMC ถึงปัจจุบัน (27 ก.ค. 64)

นอกจากนี้ เงินบาทยังอ่อนค่าจากการที่นักลงทุนต่างชาติขายหุ้นไทยอย่างต่อเนื่อง หลังการระบาดของโควิด-19 กลับมารุนแรงอีกครั้ง จนทำให้รัฐบาลประกาศยกระดับมาตรการควบคุมการระบาด ส่งผลให้ภาคธุรกิจได้รับผลกระทบ โดยเฉพาะธุรกิจที่เกี่ยวกับการท่องเที่ยว ร้านอาหาร และธุรกิจบริการต่างๆ เป็นอุปสรรคต่อการฟื้นตัวของเศรษฐกิจไทย เป็นเหตุให้นักลงทุนต่างชาติขายหุ้นไทยออก หากนับเฉพาะในเดือน ก.ค. 64 ต่างชาติขายหุ้นไทยออกไปแล้ว 16,829.7 ล้านบาท (Month-to-Date)

เหตุผลสำคัญอีกข้อที่ทำให้ต่างชาติขายหุ้นไทยอย่างต่อเนื่อง คือ ในช่วงที่ผ่านมาของเดือน มิ.ย. – ก.ค. หน่วยงานด้านเศรษฐกิจหลายแห่งมีการปรับลดคาดการณ์การขยายตัวของเศรษฐกิจไทยลง โดยสรุปความเห็นได้ว่า เศรษฐกิจไทยปี 2564 แม้ว่าการส่งออกจะขยายตัวดี แต่ภาคบริการได้รับผลกระทบจากการระบาดโควิด-19 รอบใหม่ จำนวนนักท่องเที่ยวลดลง ส่งผลให้เศรษฐกิจไทยฟื้นตัวช้า ทำให้มีการปรับประมาณการเศรษฐกิจไทยลงจากเดิม ซึ่งเรารวบรวมข้อมูลไว้คร่าวๆ ดังนี้

ที่ประชุมคณะกรรมการนโยบายการเงิน (กนง.) ปรับลดคาดการณ์เศรษฐกิจไทยปี 64 ขยายตัว 1.8% จากเดิม 3%

ธนาคารโลก (World Bank) ปรับลดคาดการณ์เศรษฐกิจไทยปี 64 ขยายตัว 2.2% จากเดิม 3.4%

คณะกรรมการร่วม 3 สถาบัน (กกร.) ปรับลดคาดการณ์เศรษฐกิจไทยปี 64 ขยายตัวในกรอบ 0-1.5% จากเดิม 0.5-2%

ธนาคารเพื่อการพัฒนาเอเชีย (ADB) ปรับลดคาดการณ์เศรษฐกิจไทยปี 64 ขยายตัว 2% จากเดิม 3%

ด้านตัวเลขการติดเชื้อในประเทศที่เพิ่มขึ้นอย่างต่อเนื่อง สู่ระดับมากกว่า 10,000 ราย แม้ว่าจะมีการใช้มาตรการควบคุมการระบาด ก็เป็นอีกหนึ่งปัจจัยที่ทำให้นักลงทุนต่างชาติขายหุ้นไทยตลอดทั้งเดือน ก.ค. ส่งผลให้ค่าเงินบาทยิ่งอ่อนค่าขึ้นไปอีก เมื่อเทียบกับดอลลาร์สหรัฐฯ

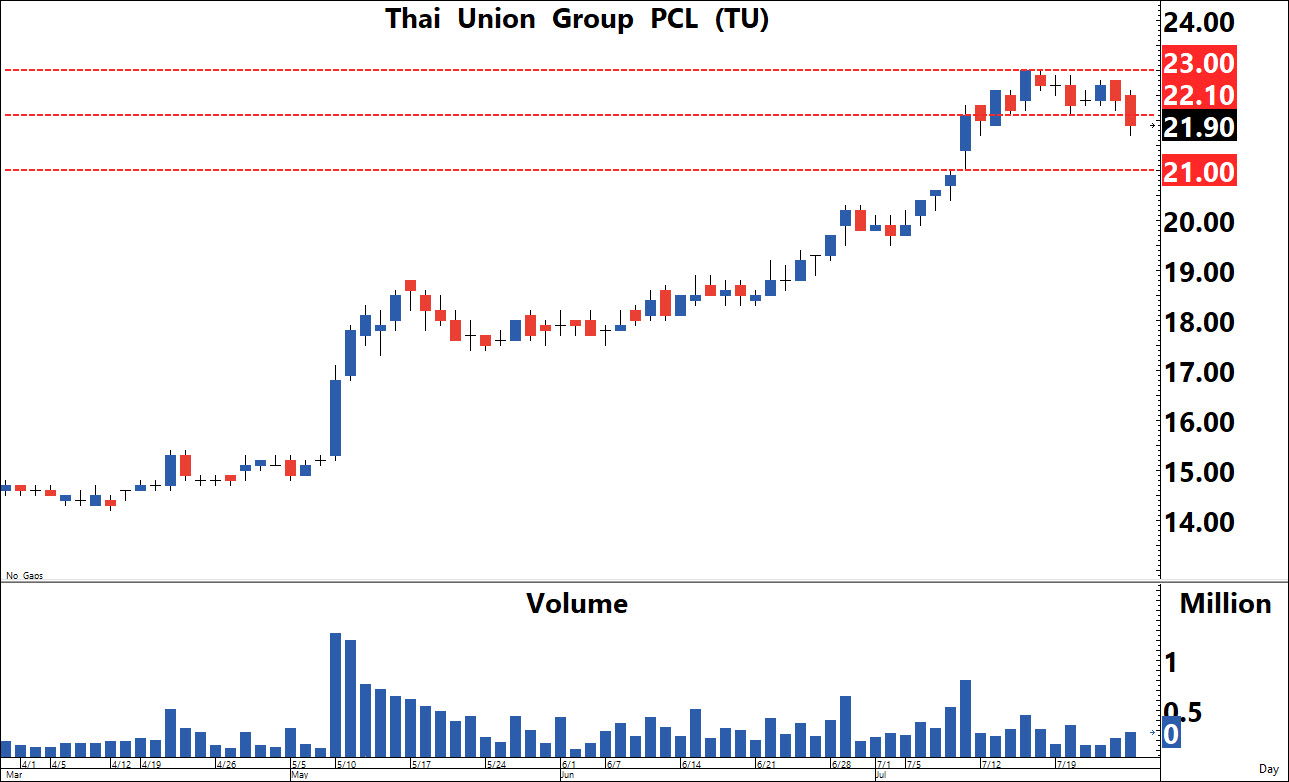

เงินบาทที่อ่อนค่าเมื่อเทียบกับดอลลาร์สหรัฐฯ ส่งผลให้หุ้นและ Single Stock Futures ที่เกี่ยวข้องกับการส่งออก ปรับตัวเพิ่มขึ้นในเดือน ก.ค. สวนทางกับภาพรวมของดัชนี SET ที่เป็นขาลง อาทิเช่น DELTA (ก่อนโดนเครื่องหมาย T-2), EPG, HANA, KCE, และ TU เนื่องจากหุ้นเหล่านี้ รับรายได้เป็นสกุลเงินอื่น เช่น ดอลลาร์สหรัฐฯ และได้ประโยชน์เมื่อแปลงรายได้เหล่านั้นกลับมาเป็นสกุลเงินบาท

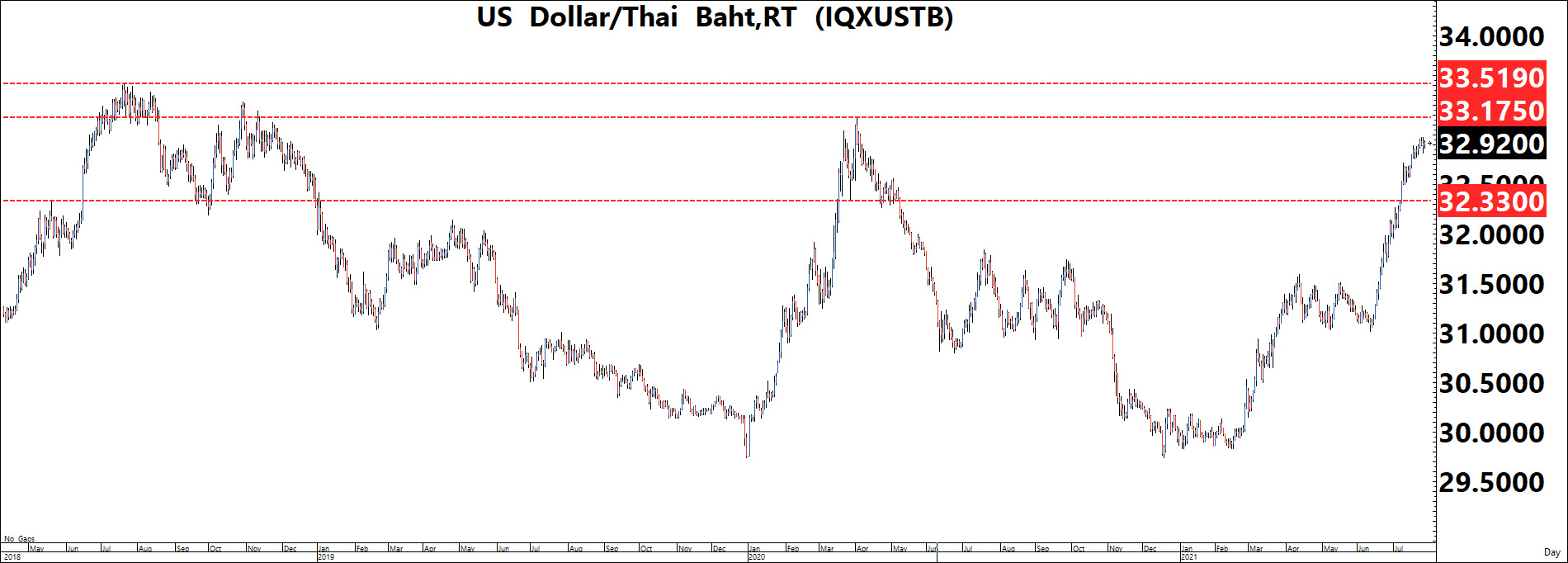

แม้ว่าด้านพื้นฐาน ค่าเงินบาทจะมีแนวโน้มอ่อนค่าได้อีก แต่สิ่งที่ต้องระวัง คือ ค่าเงินบาทเริ่มมี Upside จำกัดในเชิงเทคนิค หากประเมินจากภาพด้านล่าง พบว่าค่าเงินบาทมีแนวต้านทางเทคนิคอยู่ที่ 33.17 และ 33.51 บาท/ดอลลาร์สหรัฐฯ ซึ่งเป็นแนวต้านตั้งแต่ปี 63 และ 61 ตามลำดับ ด้านแนวรับของค่าเงินบาท ประเมินไว้ 32.33 บาท/ดอลลาร์สหรัฐฯ เป็นด่านแรก

จากการที่ค่าเงินบาทเริ่มมี Upside จำกัดทางเทคนิค เราจึงคาดการณ์ว่าหลังจากนี้ หุ้นและ Single Stock Futures ที่เกี่ยวกับค่าเงินบาทอาจมีการปรับตัวขึ้นไปได้ยาก ประกอบกับหุ้นหลายตัวจากกลุ่มนี้ มีการปรับตัวขึ้นมาค่อนข้างไกลพอสมควร สวนทางกับดัชนี SET ซึ่งอยู่ในขาลง เรามองว่าเป็นจุดที่ดี ที่จะเริ่มปิดทำกำไรฝั่ง Long ใน Single Stock Futures ที่เรากล่าวไป โดยเฉพาะ TU ซึ่งมีความเสี่ยงทางเทคนิคที่จะเป็นขาลง หากหุ้นที่ท่านถืออยู่เกิดลักษณะเช่นเดียวกับ TU เราแนะนำ “ขาย” หรือ “ปิดทำกำไรฝั่ง Long” อาจยก Stop Loss ขึ้นมาใกล้ๆ เพื่อรักษากำไรไว้ให้มากที่สุด หากต้องการถือ Long ต่อ

หมายเหตุ: ราคาปิด ณ วันที่ 27 ก.ค. 64

Array

(

[cooCAFXXSUAV] => cooCAFXXSUAV

[Secure-PHPSESSID] => 8t02aus5fbqanholkio5pp7b93

)

Array

(

[sesCAFXXSLAT] => 1732327915

[CAFXSI18NX] => en

[_csrf] => db5569e8c441b3c7db6f1b8514a95b87

[CAFXSFEREF] => https://www.caf.co.th/switcher.html?action=language&language=en&origin=https%3A%2F%2Fwww.caf.co.th%2Farticle%2Fanalyze-fomc-stock-2021.html

)

Array

(

[content] => analyze-fomc-stock-2021

)

Array ( )