เผยแพร่เมื่อ วันพฤหัสบดีที่ 8 มิถุนายน พ.ศ. 2566

ปัจจุบันเจ้าหน้าที่ธนาคารกลางสหรัฐฯ(FED) ได้เข้าสู่ช่วงงดเว้นการแสดงความคิดเห็น หรือ Blackout Period ก่อนที่จะมีการประชุม FOMC ในวันที่ 15 มิ.ย.66(ตามเวลาไทย) เชื่อว่านักลงทุนหลายคนกำลังจับตา รอผลการประชุม ดังนั้นคำถามในบทความนี้คือ “FED ขึ้นหรือคงดอกเบี้ย” วันนี้เราจึงมาวิเคราะห์ปัจจัยที่ FED ให้ความสำคัญในการปรับดอกเบี้ยและมุมมองของเจ้าหน้าที่ FED เพื่อคาดการณ์ผลการประชุม FOMC ในวันที่ 15 มิ.ย. 66

ปัจจัยที่ FED ให้ความสำคัญมีอยู่ 3 ปัจจัยคือ

1.เงินเฟ้อสหรัฐฯ

เงินเฟ้อสหรัฐฯ เราสามารถพิจารณาจาก ดัชนีราคาผู้บริโภค(CPI) เป็นดัชนีที่ชี้วัดการเปลี่ยนแปลงราคาสินค้าและบริการที่วัดจากการซื้อสินค้าหรือบริการของผู้บริโภค โดย CPI สหรัฐฯ เม.ย. ขยายตัว 4.9% ส่วนของ พ.ค. จะประกาศในวันที่ 13 มิ.ย.66 คาดยังสูงกว่าเป้าหมายเงินเฟ้อเฉลี่ยของ FED ที่ 2%

นอกจากนี้ แนวโน้มเงินเฟ้อ เสี่ยงขยายตัวต่อ หลังซาอุดีอาระเบีย ประกาศลดกำลังการผลิตน้ำมันลงอีก 1 ล้านบาร์เรลต่อวัน เริ่มเดือน ก.ค. 66 และ OPEC+ เตรียมลดกำลังการผลิตโดยรวมลงอีก 1.4 ล้านบาร์เรลต่อวัน ตั้งแต่ ม.ค. 67 กระทบปริมาณน้ำมันโลกลดลง เสี่ยงราคาน้ำมันปรับเพิ่มสูงขึ้น ซึ่งน้ำมันเป็นหนึ่งในต้นทุนการผลิตสินค้าและบริการที่สำคัญ เสี่ยงดันเงินเฟ้อขยายตัวต่อเนื่อง

2.เศรษฐกิจ

จากรัฐบาลสหรัฐฯ สามารถผ่านกฎหมายขยายเพดานหนี้สาธารณะ ถึง ม.ค. 68 ส่งสหรัฐฯ รอดจากการผิดนัดชำระหนี้ที่อาจนำไปสู่ Government Shutdown ทำให้เศรษฐกิจสหรัฐฯ สามารถขยายตัวได้อย่างต่อเนื่อง อ้างอิงจาก แบบจำลอง GDPNow ของ FED สาขาแอตแลนตาคาด GDP Q2/66 สหรัฐฯ ขยายตัว 2.2%, World Bank เพิ่มคาดการณ์การเศรษฐกิจสหรัฐฯ ปี 66 จากขยายตัว 0.5% เป็น 1.1% และองค์การเพื่อความร่วมมือทางเศรษฐกิจและการพัฒนา(OECD) เพิ่มคาดการณ์เศรษฐกิจสหรัฐฯ ปี 66 จากขยายตัว 1.5% เป็น 1.6%

ประกอบกับผลสำรวจดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตและบริการสหรัฐฯ ของ S&P Global ซึ่งเป็นดัชนีแสดงถึงแนวโน้มของอุตสาหกรรมการผลิตและบริการสหรัฐฯ ในเดือน พ.ค. 66 เพิ่มขึ้นแตะ 54.5 จุด จาก 53.4 จุด เป็นระดับที่มากกว่า 50 จุด แสดงถึงภาคการผลิตและบริการสหรัฐฯ มีการขยายตัวมากขึ้น หนุนเศรษฐกิจสหรัฐฯ มีแนวโน้มขยายตัวต่อเนื่อง

3.ตลาดแรงงาน

แม้อัตราการว่างงานสหรัฐฯ พ.ค. 66 เพิ่มขึ้น จาก 3.4% เป็น 3.7% แต่ส่วนของการจ้างงานนอกภาคการเกษตร พ.ค. กลับ เพิ่มขึ้น 339,000 ตำแหน่ง มากกว่า เม.ย. ที่เพิ่มขึ้น 294,000 ตำแหน่ง มาจากภาคการผลิตเพิ่มขึ้น 26,000ตำแหน่ง, ภาคบริการเพิ่มขึ้น 257,000 ตำแหน่ง และภาครัฐบาลเพิ่มขึ้น 56,000 ตำแหน่ง แสดงถึงการจ้างงานนอกภาคการเกษตรยังคงแข็งแกร่ง

มุมมองเจ้าหน้าที่ FED

เจ้าหน้าที่ FED ที่สนับสนุน “ขึ้นดอกเบี้ย”

1.นายเจอโรม พาวเวล ประธานธนาคารกลางสหรัฐฯ 2.นายราฟาเอล บอสติก สาขาแอตแลนตา 3.นายจอห์น วิลเลียมส์ สาขานิวยอร์ก 4.นางลอรี โลแกน สาขาดัลลัส 5.นางลอเรตตา เมสเตอร์ สาขาคลีฟแลนด์ มีมุมมองในการสนับสนุนให้ FED ปรับขึ้นดอกเบี้ยต่อเพราะเงินเฟ้อยังอยู่ระดับสูงกว่าเป้าหมายเฉลี่ยที่ 2% นอกจากนี้ 6.นายเจมส์ บูลลาร์ด สาขาเซนต์หลุยส์ และ 7.นายนีล แคชแครี สาขามินเนอาโพลิส เผย แม้ FED มีมติคงดอกเบี้ยในการประชุม FOMC วันที่ 15 มิ.ย.66 ไม่ได้เป็นสิ่งบ่งบอกว่า FED จะหยุดการขึ้นดอกเบี้ย แต่เป็นการติดตามผลกระทบจากการใช้นโยบายการเงินเข้มงวด ทั้งนี้นายเจมส์ บูลลาร์ด และนายนีล แคชแครี สนับสนุนให้ FED ปรับขึ้นดอกเบี้ยต่อ

เจ้าหน้าที่ FED สนับสนุน “คงดอกเบี้ย”

1.นายแพทริก ฮาร์เกอร์ สาขาฟิลาเดลเฟีย และ 2.นายฟิลิป เจฟเฟอร์สัน ว่าที่รองประธานกลางสหรัฐฯ มีมุมมองในการคงอัตราดอกเบี้ยในการประชุม FOMC เพื่อติดตามผลกระทบของการปรับขึ้นอัตราดอกเบี้ยของ FED และปัญหาภาคธนาคารสหรัฐฯ แต่ยังมีมุมมองในการใช้นโยบายการเงินแบบเข้มงวด

สรุป

จากข้อมูลเงินเฟ้อสหรัฐฯ ที่ยังอยู่ในระดับสูงกว่าเป้าหมายเฉลี่ยที่ 2%, เศรษฐกิจสหรัฐฯ มีแนวโน้มขยายตัวต่อเนื่อง และตลาดแรงงานยังมีความแข็งแกร่งจากการจ้างงานนอกภาคการเกษตร รวมทั้งเจ้าหน้าที่ FED ที่มีมุมมองในการปรับขึ้นดอกเบี้ยต่อสาธารณะ ถึง 7 คน มากกว่าเจ้าหน้าที่ FED สนับสนุนคงดอกเบี้ยเพียง 2 คน

ดังนั้น ผลการประชุม FOMC วันที่ 15 มิ.ย.66 เราจึงคาดการณ์ว่า FED มีแนวโน้มปรับขึ้นอัตราดอกเบี้ย 0.25%

ผลกระทบ

การที่ FED ปรับขึ้นดอกเบี้ย 0.25% จาก 5.00-5.25% เป็น 5.25-5.50% ทำให้ผลตอบแทนเงินฝากธนาคารพาณิชย์ในสหรัฐฯ มีแนวโน้มเพิ่มสูงขึ้น หนุนเงินไหลเข้าดอลลาร์มากขึ้น ดันค่าเงินดอลลาร์แข็งค่า เสี่ยงกดราคาน้ำมันที่ซื้อขายในสกุลเงินดอลลาร์ปรับลดลง เป็นลบต่อหุ้นกลุ่มน้ำมัน BCP, ESSO, IRPC, OR, PTT, PTTEP, PTTGC, TOP บวกหุ้นกลุ่มโรงไฟฟ้า EGCO, BGRIM, GPSC, GULF , RATCH ทั้งนี้ค่าเงินดอลลาร์ที่แข็ง ยังกดค่าเงินบาทอ่อนค่า เป็นปัจจัยบวกเข้ามา หนุนหุ้นกลุ่มส่งออก CPF, EPG, DELTA, GFPT, KCE, HANA, TU แต่กดดัน กลุ่มโรงไฟฟ้า EGCO, BGRIM, GPSC, GULF , RATCH กับ สายการบิน AAV, BA เพราะมีการกู้ยืมในสกุลเงินต่างประเทศ

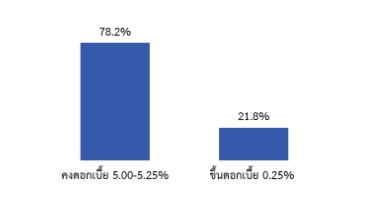

ทั้งนี้ มุมมองของเรา แตกต่างจากผลสำรวจนักลงทุนของ CME FedWatch tool ซึ่งนักลงทุนส่วนใหญ่ มาถึง 65.6% คาด FED คงอัตราดอกเบี้ยในการประชุมครั้งต่อไป(ข้อมูล ณ วันที่ 6 มิ.ย.66)

ดังนั้น หากผลการประชุม FOMC ออกมาในรูปแบบคงอัตราดอกเบี้ยที่ 5.00-5.25% และส่งสัญญาณคงดอกเบี้ยต่อ ซึ่งผิดจากที่เราคาดการณ์ไว้ เสี่ยงกดเงินไหลออกจากดอลลาร์จากผลตอบแทนเงินฝากมีแนวโน้มชะลอตัว รวมทั้งอาจเป็นการส่งสัญญาณว่า ปัญหาสภาพคล่องของธนาคารพาณิชย์ขนาดกลางและเล็ก มีแนวโน้มกดเศรษฐกิจสหรัฐฯ ชะลอตัว นำไปสู่ภาวะถดถอย สร้างความกังวลแก่นักลงทุน อาจทำให้ค่าเงินดอลลาร์อ่อนค่า เป็นลบต่อหุ้น กลุ่มน้ำมัน BCP, ESSO, IRPC, OR, PTT, PTTEP, PTTGC, TOP, กลุ่มส่งออก CPF, EPG, DELTA, GFPT, KCE, HANA, TU แต่บวกหุ้นกลุ่มโรงไฟฟ้า EGCO, BGRIM, GPSC, GULF , RATCH, กลุ่มสายการบิน AAV, BA

Array

(

[cooCAFXXSUAV] => cooCAFXXSUAV

)

Array

(

[sesCAFXXSLAT] => 1743517829

[CAFXSI18NX] => th

[_csrf] => bac6062cbf650bde530c75a53a8b41ee

[CAFXSFEREF] => https://www.caf.co.th/article/analyze-fomc-meeting-66.html

)

Array

(

[content] => analyze-fomc-meeting-66

)

Array ( )