เผยแพร่เมื่อ วันศุกร์ที่ 23 กันยายน พ.ศ. 2565

ใน 3 เดือนสุดท้ายของปี 2565 ราคาทองคำโลกมีโอกาสผันผวนมากๆ เนื่องจากมีหลากหลายประเด็นสำคัญที่เตรียมกระทบทองคำโลกอย่าง ดอกเบี้ยขาขึ้นของสหรัฐฯและผลกระทบที่กำลังจะตามมาต่อเศรษฐกิจ ,เศรษฐกิจยุโรปกับปัญหาพลังงาน ภายใต้การขึ้นดอกเบี้ยของ ECB และสุดท้ายการเลือกตั้งกลางเทอมของสหรัฐฯ

ประเด็นแรกดอกเบี้ยขาขึ้นของสหรัฐฯและผลกระทบที่กำลังจะตามมา

สิ่งที่นักลงทุนทองคำต้องสนใจดอกเบี้ยของสหรัฐฯ เนื่องจากส่งผลต่อราคาทองคำโลกโดยตรง เพราะคาดการณ์ขึ้นดอกเบี้ยของสหรัฐฯเป็นปัจจัยกระตุ้นนักลงทุนให้เก็งกำไรกับดอลลาร์ ซึ่งค่าเงินดอลลาร์จะมีทิศทางตรงกันข้ามกับราคาทองคำที่ซื้อขายโดยสกุลเงินดอลลาร์ โดยค่า Correlation หรือ ค่าสหสัมพันธ์ของค่าเงินดอลลาร์และราคาทองคำโลกในปี 2565 มีเท่ากับ -0.6

กลับมาที่เงื่อนไขการขึ้นดอกเบี้ยของสหรัฐฯโดยอ้างอิงจากธนาคารกลางสหรัฐฯ (FED) เปิดรายงานการประชุม FOMC ในเดือน ส.ค. 2565 ได้กล่าวถึงประเด็นการขึ้นดอกเบี้ยโดยกรรมการ FED แสดงถึงความพยายามจะปรับขึ้นอัตราดอกเบี้ยในระดับสูงที่สุดเท่าที่จำเป็น และสามารถคุมอัตราเงินเฟ้อได้ แต่หากเศรษฐกิจสหรัฐฯมีความเสี่ยงที่จะเผชิญภาวะขาลง FED มีโอกาสที่จะชะลอการขึ้นดอกเบี้ยนโยบาย

มาที่คำถามสำคัญคือ FED มองเศรษฐกิจสหรัฐฯในตอนนี้อย่างไร เพื่อที่จะได้วิเคราะห์ว่า การประชุม FOMC ที่เหลือของปีนี้จะเห็นการขึ้นดอกเบี้ยอีกกี่ครั้ง โดย FED ประเมินเศรษฐกิจส่วนที่ดี คือ ภาคแรงงานขยายตัวดี แต่เศรษฐกิจที่น่าเป็นห่วงการบริโภคและการผลิตชะลอตัว

เรามาวิเคราะห์สถานการณ์ตามที่ FED กล่าวมา

1. ภาคแรงงานขยายตัวจริง เพราะการจ้างงานนอกภาคการเกษตรเดือน ก.ค. แตะ 315,000 ราย ประกอบกับอัตราการว่างงานลดลงแตะ 3.7%

2. การบริโภคและการผลิตน่าเป็นห่วงก็จริง เนื่องจากยอดค้าปลีกเดือน ก.ค. ขยายตัวคงที่ส่วนดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตขยายตัวลดลงแตะ 53 จุดซึ่งเป็นระดับต่ำสุดในรอบ 25 เดือน และการบริโภครวมถึงการผลิตที่ชะลอตัวทำให้ความรู้สึกของประชาชนลดลงชี้วัดผ่านดัชนีความเชื่อมั่นผู้บริโภคของสหรัฐฯแตะ 95 จุด เป็นจุดต่ำสุดในรอบ 17 เดือน

หากเศรษฐกิจสหรัฐฯมีความเสี่ยงที่จะเผชิญภาวะขาลงจะต้องเห็นการชะลอตัวของภาคแรงงาน และอัตราเงินเฟ้อ สิ่งที่ตามมา คือการชะลอขึ้นดอกเบี้ย ฉะนั้นแล้วนักลงทุนต้องติดตามการประกาศตัวเลขจากภาคแรงงานสหรัฐฯ ได้แก่ 1.จำนวนผู้ขอรับสวัสดิการว่างานรายสัปดาห์ประกาศทุกวันพฤหัสบดี 2.การจ้างงานนอกภาคการเกษตรและอัตราการว่างงานประกาศทุกวันศุกร์ต้นเดือน 3.ยอดการเปิดรับตำแหน่งงานประกาศ 35 วันหลังจากสิ้นเดือน 4.ดัชนีราคาผู้บริโภค

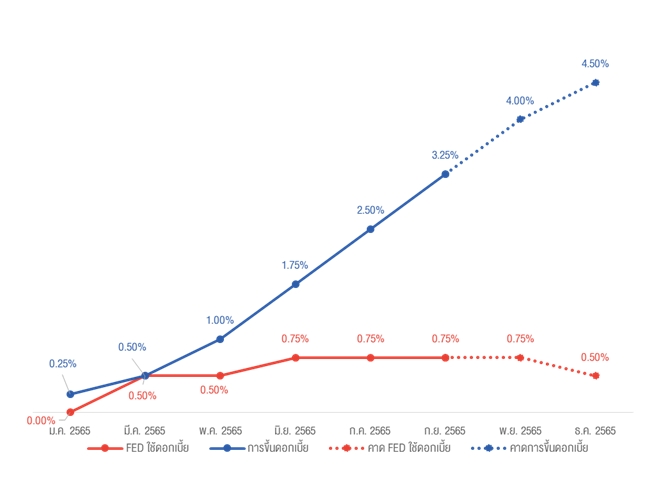

ทั้งนี้แนวโน้มของธนาคารกลางสหรัฐฯที่จะขึ้นดอกเบี้ยนโยบายมีโอกาสอีก 2 ครั้งในปีนี้ เพราะมีการประชุม FOMC ในวันที่ 2 พ.ย. และ 14 ธ.ค.โดยคาดการณ์ว่าเดือน พ.ย.จะขึ้นดอกเบี้ย 0.75% และ ธ.ค.จะขึ้นดอกเบี้ยอีก 0.5%

สรุปแนวโน้มการขึ้นดอกเบี้ยของธนาคารกลางสหรัฐฯในปีนี้มีโอกาสแตะ 4.5% มีแนวโน้มจะเกิดการถือดอลลาร์มากขึ้น ในเงื่อนไขที่ตัวเลขภาคแรงงานสหรัฐฯยังแข็งแกร่งจะเป็นปัจจัยกดราคาทองคำโลก

เศรษฐกิจยูโรโซนภายใต้ปัญหาพลังงาน และการขึ้นดอกเบี้ย

เริ่มที่ปัญหาพลังงานของยูโรโซน นับจากที่รัสเซียเปิดฉากบุกยูเครนทำให้ชาติตะวันตกประกาศคว่ำบาตรต่างๆนานากับรัสเซีย และเป็นที่มาให้รัสเซียเริ่มลดปริมาณส่งพลังงานไปยุโรป โดยสมาคมท่อส่งแคสเปียน (CPC) เป็นผู้บริหารจัดการน้ำมันประมาณ 1% ของโลก เปิดเผยว่า การส่งออกน้ำมันจากทุ่นเทียบเรือรับน้ำมันดิบ 2 ใน 3 แห่งในทะเลดำได้ถูกระงับ และแสดงให้รู้ว่าการขนส่งก๊าซธรรมชาติของรัสเซียไปยังยุโรปลดลงประมาณ 75% เมื่อเทียบเป็นรายปี และการที่รัสเซียหยุดส่งพลังงานให้ยูโรโซนยังไม่ทำให้ยูโรโซนขาดแคลนพลังงาน แต่แล้วปัญหาโลกร้อนก็ทำให้ยูโรโซนเจอกับวิกฤตภัยแล้งทำให้ขาดแคลนทั้งน้ำใช้และไฟฟ้า

โดยปริมาณการผลิตไฟฟ้าจากโรงไฟฟ้าพลังงานน้ำลดลง 20% เนื่องจากปริมาณน้ำในอ่างเก็บน้ำและแม่น้ำลดลงจนถึงระดับที่ไม่เพียงพอ ต่อการผลิตไฟฟ้า ส่วนโรงไฟฟ้านิวเคลียร์บางแห่งต้องหยุดเดินเครื่องเพราะขาดแคลนน้ำในการหล่อเย็นเตาปฏิกรณ์ ทำให้ยุโรปต้องพึ่งพลังงานรูปแบบอื่น

โดยฝรั่งเศส เยอรมนี อิตาลี เนเธอร์แลนด์ และสเปนหันมาใช้ถ่านหินมาผลิตพลังงานเพิ่มขึ้นถึง 20% และถ่านหินที่ยุโรปนำเข้ามาส่วนใหญ่มาจากสหรัฐฯ ออสเตรเลีย และแอฟริกาใต้ ซึ่งราคาถ่านหินแตะ 441.3 จุด กำลังสูงสุดเป็นประวัติการณ์ และราคาก๊าซธรรมพุ่งแตะ 458.9 ปอนด์ต่อลูกบาศก์ฟุต เป็นระดับที่สูงสุดเป็นประวัติการณ์ ปัญหาที่ตามมาคือ ต้นทุนการใช้ชีวิตของประชาชนในยุโรปกำลังเพิ่มขึ้น หมายความว่าอัตราเงินเฟ้อยุโรปสามารถพุ่งได้มากกว่านี้ ซึ่งกระทบต่อเศรษฐกิจยุโรปและสร้างปัญหาให้รัฐบาลและธนาคารกลางยุโรปในการออกนโยบายหลังจากนี้

ส่วนประเด็นการขึ้นดอกเบี้ยของยุโรป โดยนางคริสติน ลาการ์ด ประธานธนาคารกลางยุโรป (ECB) พยายามที่จะกดอัตราเงินเฟ้อ ซึ่งเงินเฟ้อเกิดจาก 2 ด้าน 1.เงินเฟ้อเกิดจากต้นทุนสินค้า หรือเงินเฟ้อด้านอุปทาน (Cost - Push Inflation) มาจากต้นทุนการผลิตซึ่งมาจากราคาพลังงานที่สูงในยูโรโซน และ2.เงินเฟ้อด้านอุปสงค์ (Demand-Pull Inflation)มาจากความต้องการใช้จ่าย ซึ่ง ECB ไม่สามารถลดเงินเฟ้อเกิดจากต้นทุนสินค้า แต่สามารถลดเงินเฟ้อด้านอุปสงค์ที่มาจากความต้องการใช้จ่าย และหาก ECB จะลดเงินเฟ้อก็ต้องขึ้นดอกเบี้ย ทั้งนี้ประธานธนาคารกลางยุโรป (ECB) ส่งสัญญาณให้ความสำคัญต่อเงินเฟ้อมากกว่าการขยายตัวของเศรษฐกิจ

สรุปประเด็นเศรษฐกิจยูโรโซนที่มีความน่าเป็นห่วงจากราคาพลังงานที่สูงดันให้อัตราเงินเฟ้อของยุโรปสูง มีความเสี่ยงกดการบริโภค การลงทุนการส่งออกและนำเข้า ทำให้ GDP ยูโรโซนขยายตัวลดลงอาจขึ้นเข้าสู่การหดตัวและนำมาซึ่งการถดถอยเศรษฐกิจในปี 2566 มีแนวโน้มกดค่าเงินยูโร และกดราคาทองคำ

การเลือกตั้งกลางเทอมของสหรัฐฯอาจเป็นจุดจบไบเดน ?

ประเด็นนี้คือการเลือกตั้งสหรัฐฯในวันที่ 8 พฤศจิกายน พ.ศ.2565 จะมีการเลือกในวุฒิสภา 34 ที่นั่งจาก 100 ที่นั่ง และการเลือกตั้งสมาชิกสภาผู้แทนราษฎรสหรัฐฯ ทั้งชุด 435 คนนับเป็นจุดเปลี่ยนของการเมืองสหรัฐฯ ขณะที่สภาผู้แทนราษฎรสหรัฐตอนนี้เสียงข้างมากอยู่กับพรรคเดโมแครตมี 221 เสียง ซึ่งไบเดน เป็นตัวแทนพรรคเดโมแครตเพื่อเข้าชิงตำแหน่งประธานาธิบดีสหรัฐฯและได้เป็นในปี 2564 และริพับลิกันเป็นฝ่ายข้างน้อยมี 211 เสียงส่วนวุฒิสภาสหรัฐฯคะแนนเสี่ยงของ เดโมแครตบวกอิสระ และริพับลิกันมี 50 เสียงเท่ากัน

แต่สถานการณ์ปัจจุบันของไบเดนมีคะแนนนิยมตก เนื่องจากการรับมือกับโควิด-19 ,เศรษฐกิจที่มีอัตราดอกเบี้ยที่สูงขึ้น ,ประเด็นที่เกิดความแตกแยกในสังคม ไม่ว่าจะเป็นเรื่อง ผู้อพยพ เชื้อชาติ และสิทธิในการทำแท้ง รวมถึงความสัมพันธ์ระหว่างมหาอำนาจอย่างจีน และรัสเซีย อยู่ในขั้นตกต่ำจากปัจจัยที่กล่าวมานี้ทำให้ประชากรของสหรัฐฯไม่พอใจในการทำงานของ ไบเดน และมองว่าไบเดนประสบความล้มเหลวในการแก้ไขปัญหาเศรษฐกิจ

อาจเป็นจุดเปลี่ยนของการเมืองสหรัฐฯที่ทำให้ไบเดน ไม่สามารถใช้นโยบายได้เต็มที่ เพราะหากสมาชิกสภาผู้แทนราษฎรสหรัฐฯและวุฒิสภามีการเปลี่ยนขั้วอำนาจมาเป็นพรรคริพับลิกันถือเสียงข้างมากทั้ง 2 สภา ไบเดนก็เตรียมตัวกลับไปนั่งเล่นที่บ้านในการเลือกตั้งสมัยหน้าได้เลย

หากไบเดนมีอำนาจน้อยลงในการบริหารประเทศจะส่งผลต่อนโยบายหลังจากนี้ของสหรัฐฯ และทำให้เศรษฐกิจสหรัฐฯที่ขยายตัวต่ำ สามารถเข้าสู่ระดับการหดตัวได้เลย จึงเป็นมุมมองที่ว่าหากพรรคริพับลิกันถือเสียงข้างมากทั้ง 2 สภา เศรษฐกิจสหรัฐฯเตรียมชะลอตัว ซึ่งส่งผลต่อค่าเงินดอลลาร์ที่อาจอ่อนค่า และราคาทองคำจะกลับมาอีกครั้ง

สรุปการส่องประเด็นกระทบทองไตรมาสสุดท้ายของปี 65 มีทั้งหมด 3 ปัจจัยได้แก่ การใช้ดอกเบี้ยของ FED ,เศรษฐกิจของยุโรปในสภาวะราคาพลังงานสูง พร้อมการขึ้นดอกเบี้ยของ ECBรวมถึงการเลือกตั้งกลางเทอมของสหรัฐฯ

ในกรณีที่ราคาทองคำโลกปรับขึ้นต้องลุ้นให้เศรษฐกิจสหรัฐฯมีปัญหาจากการขึ้นดอกเบี้ยที่แรงและการเมืองสหรัฐฯมีเสียงข้างมากเป็นพรรคริพับลิกัน พร้อมกับเศรษฐกิจยุโรปถดถอยด้วย

หากลุ้นให้ราคาทองคำลงต้องเห็นการขึ้นดอกเบี้ยโดยที่ภาคแรงงานยังแข็งแกร่ง และเศรษฐกิจยุโรปถดถอยจากราคาพลังงานและดอกเบี้ยที่สูง หากให้ผู้เขียนคาดการณ์ในไตรมาสสุดท้ายของปีนี้

1.การขึ้นดอกเบี้ยในปีนี้อาจแตะ 4-4.5% และ2.เศรษฐกิจยุโรปมีปัญหาแน่ ส่วนที่3.การเลือกตั้งกลางเทอมของสหรัฐฯไม่ว่าพรรคใดจะได้เสียงข้างมากอาจยังไม่ส่งผลต่อเศรษฐกิจมากนัก จะมีแต่ความกังวลของนักลงทุนที่ส่งเข้ามาจึงมองราคาทองคำโลกมีโอกาสปรับตัวลงมากกว่าขึ้น

Array ( )

Array

(

[sesCAFXXSLAT] => 1745275362

[CAFXSI18NX] => th

[_csrf] => 36445828e038bdb2f0771d250fe48243

[CAFXSFEREF] => https://www.caf.co.th/article/gold-tfex-5-2022.html

)

Array

(

[content] => gold-tfex-5-2022

)

Array ( )