เผยแพร่เมื่อ วันพุธที่ 11 สิงหาคม พ.ศ. 2564

ผลการดำเนินงาน Q2/64 ของหุ้นขวัญใจมหาชนอย่าง OR หรือ บมจ. ปตท.น้ำมันและการค้าปลีก ประกาศออกมาแล้วเมื่อวันอังคารที่ 10 ส.ค. 64 ที่ผ่านมา จากการวิเคราะห์เบื้องต้น พบสัญญาณการฟื้นตัวชัดเจนเมื่อเทียบกับ Q2/63 เนื่องจากผลกระทบของโควิด-19 ที่แตกต่างกัน รวมไปถึงราคาน้ำมันที่ฟื้นตัวได้ดีขึ้นอย่างต่อเนื่องนับจาก Q2 ของปีก่อน

ใน Q2 ที่ผ่านมา OR มีรายได้จากการขายและบริการจำนวน 118,708 ล้านบาท เทียบกับ Q1/64 ที่มีรายได้จากการขายและบริการจำนวน 118,460 ล้านบาท เพิ่มขึ้น +0.2% QoQ และเมื่อเทียบกับ Q2/63 ที่มีรายได้จากการขายและบริการจำนวน 84,149 ล้านบา เพิ่มขึ้น 41.1% YoY โดยการเพิ่มขึ้นเมื่อเทียบแบบ YoY มาจากทั้ง 3 กุล่มธุรกิจ ได้แก่ ธุรกิจน้ำมัน (Oil), ธุรกิจ Non-Oil และธุรกิจต่างประเทศ

รายได้จากการขายและบริการที่เพิ่มขึ้นเมื่อเทียบกับปีก่อน หรือ YoY เกิดจากราคาน้ำมันดิบที่ปรับตัวขึ้นมาสู่ระดับค่าเฉลี่ย 60-70 ดอลลาร์สหรัฐฯต่อบาร์เรล เทียบกับปีก่อนที่ราคาน้ำมันดิบปรับตัวลดลงสู่ระดับค่าเฉลี่ย 30 ดอลลาร์สหรัฐฯต่อบาร์เรล โดยเป็นผลจากการฟื้นตัวของเศรษฐกิจโลก และการลดกำลังการผลิตของกลุ่ม OPEC และพันธมิตร ให้สอดคล้องกับความต้องการน้ำมันดิบที่ลดลง อันเกิดจากการระบาดของโควิด-19 ทั่วโลก เมื่อถึงจุดที่การใช้มาตรการต่างๆเข้ามาช่วย เริ่มส่งผลดีต่อเศรษฐกิจโลก ทำให้เกิดการฟื้นตัวของเศรษฐกิจ และความต้องการใช้น้ำมันดิบตามมา นำมาซึ่งการปรับตัวเพิ่มขึ้นของราคาน้ำมันดิบนั่นเอง

ส่วนธุรกิจ Non-Oil เมื่อเทียบแบบ YoY มีแนวโน้มเติบโตขึ้นจาก 2 สาเหตุสำคัญ คือ 1) การขยายสาขาของร้านอาหาร-เครื่องดื่ม และ 2) ช่วง Q2/63 มีการใช้มาตรการควบคุมขั้นสูงสุดในหลายพื้นที่ ทำให้รายได้ในปีก่อนลดลง ส่วน Q2 ของปีนี้ ร้านอาหาร-เครื่องดื่มยังเปิดดำเนินการได้ตามปกติ ทำให้รายได้ฟื้นตัวกลับขึ้นมา แต่หากเทียบแบบ QoQ พบว่าบริษัทได้รับผลกระทบจากการระบาดของโควิด-19 ระลอกใหม่ ทำให้รายได้ลดลงเล็กน้อย

ด้านรายได้จากการขายและบริการของธุรกิจต่างประเทศ ขยายตัวเพิ่มขึ้นเมื่อเทียบแบบ YoY ด้วยเหตุเดียวกับการเพิ่มขึ้นของรายได้จากธุรกิจน้ำมัน โดยเฉพาะปริมาณการขายในประเทศฟิลิปปินส์ บวกกับราคาขายที่เพิ่มขึ้น ทำให้รายได้เพิ่มขึ้น ส่วนในกัมพูชาและลาว ยังไม่พบการขยายตัวของปริมาณการขาย จึงทำผลงานไว้ไม่ดีเท่าไร

ด้าน EBITDA ของ OR ใน Q2/64 รายงานไว้ที่ 5,457 ล้านบาท เทียบกับ Q1/64 ที่รายงาน EBITDA ไว้ 6,410 ล้านบาท ลดลง -14.9% QoQ และเมื่อเทียบกับ Q2/63 ซึ่งมี EBITDA จำนวน 2,945 ล้านบาท เพิ่มขึ้น 85.3% YoY จากภาพรวมธุรกิจ Oil ที่ขยายตัวเมื่อเทียบกับปีก่อน รวมไปถึงการเติบโตของธุรกิจ Non-Oil จากการขยายสาขา และผลกระทบของโควิด-19 ที่เรียกได้ว่าเบากว่า ทำให้ EBITDA เพิ่มขึ้นเมื่อเทียบกับ Q2/63 สะท้อนการเติบโตของการดำเนินงานเมื่อเทียบกับปีที่ผ่านมา

ในส่วนของกำไรสุทธิ OR รายงานไว้ที่ 3,225 ล้านบาท ลดลงจาก Q1/64 ที่มีกำไรสุทธิจำนวน 4,003 ล้านบาท หรือลดลง -19.4% QoQ แต่เพิ่มขึ้นหากเทียบกับ Q2/63 ที่มีกำไรสุทธิ 520 ล้านบาท เป็นการเพิ่มขึ้นกว่า 520% YoY ด้วยเหตุผลตามที่กล่าวไปข้างต้น เกี่ยวกับราคาน้ำมันดิบที่ปรับตัวสูงขึ้นตามการขยายตัวของเศรษฐกิจโลก และการขยายสาขาของธุรกิจ Non-Oil

จากการเปรียบเทียบผลการดำเนินงาน Q2/64 และผลการดำเนินงานย้อนหลังของ OR เราประเมินว่าธุรกิจมีแนวโน้มการฟื้นตัวดี ตามการฟื้นตัวของราคาน้ำมันดิบ ซึ่งมีผลพวงจากเศรษฐกิจทั่วโลก แม้จะชะลอตัวจาก Q1/64 จุดนี้เป็น Keyword สำคัญที่มีผลต่อการวิเคราะห์ผลการดำเนินงานในอนาคตของ OR เนื่องจากในปัจจุบัน เริ่มพบความเสี่ยงต่อราคาน้ำมันอยู่ 2 ประเด็น ได้แก่

1. การระบาดของโควิด-19 ระลอกใหม่ทั่วโลก โดยส่วนใหญ่เป็นสายพันธุ์เดลต้า ซึ่งมีความสามารถในการต่อต้านวัคซีน และทำให้เกิดการระบาดได้ง่ายกว่าทุกสายพันธุ์ที่มีมาก่อนหน้า อาจทำให้ภาพการใช้มาตรการควบคุมขั้นสูงในประเทศต่างๆกลับมาอีกครั้ง ซึ่งจะส่งผลต่อความต้องการน้ำมันดิบ และทิศทางของราคาน้ำมันดิบในอนาคต ทั้งนี้ เราอยากให้จับตาการระบาดระลอกใหม่ในจีน เนื่องจากจีนเป็นประเทศที่มีความต้องการน้ำมันสูงกว่าประเทศอื่น หาก Demand จากจีนลดลง ราคาน้ำมันอาจมีการปรับตัวลงตามมา

2. ที่ประชุม OPEC และพันธมิตร เริ่มมีมติให้เพิ่มกำลังการผลิต โดยเป็นการเพิ่มแบบขั้นบันได โดยเฉลี่ยปรับเพิ่มเดือนละ 400,000 บาร์เรล/วัน ตั้งแต่เดือน ส.ค. – ธ.ค. 2564 เท่ากับว่าในเดือน ธ.ค. 64 จะมีกำลังการผลิตเพิ่มขึ้น 2 ล้านบาร์เรล/วัน การเพิ่ม Supply เข้าสู่ตลาด ในขณะที่ Demand ยังต้องลุ้นกับการระบาดระลอกใหม่ ถือเป็นความเสี่ยงต่อราคาน้ำมันดิบหลังจากนี้

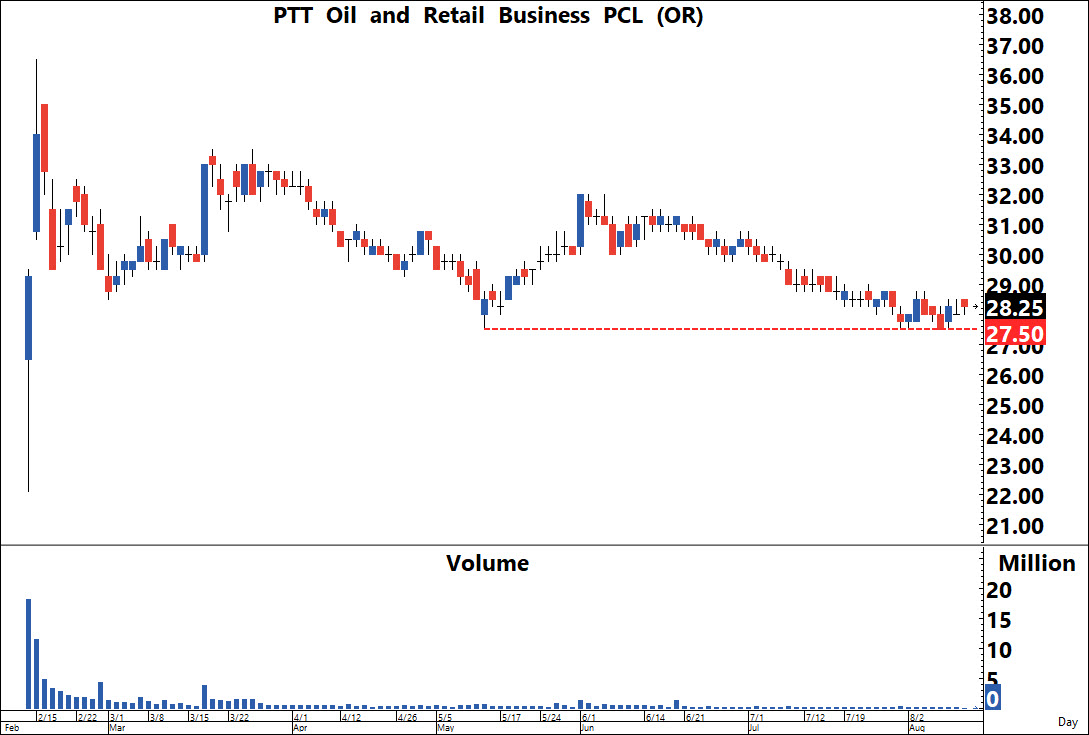

สรุปจากผลการดำเนินงาน และความเสี่ยงด้านราคาน้ำมันที่กล่าวไปข้างต้น เราจึงให้คำแนะนำสำหรับหุ้นและ Single Stock Futures ของ OR เป็น Wait & See รอความชัดเจนในแง่ของปัจจัยพื้นฐานที่ยังดูไม่ดี ทำให้เกิดความเสี่ยงต่อนักลงทุนที่ต้องการเปิดสถานะ Long และถ้าวิเคราะห์ทางเทคนิค พบว่าถ้าราคาหุ้น OR หลุดต่ำกว่า 27.50 บาท จะทำให้แนวโน้มเป็นขาลงและฝั่ง Short จะมีความได้เปรียบมากกว่า จึงให้ข้อสรุปด้านกลยุทธ์เป็น Wait & See ทั้งฝั่ง Long และ Short

หมายเหตุ: ราคาหุ้น ณ วันที่ 11 ส.ค. 64

Array ( )

Array

(

[sesCAFXXSLAT] => 1745118528

[CAFXSI18NX] => th

[_csrf] => 5428907ba6d547f68b23e3de6fa9dcab

[CAFXSFEREF] => https://www.caf.co.th/article/analyze-or-stock-2021.html

)

Array

(

[content] => analyze-or-stock-2021

)

Array ( )