เผยแพร่เมื่อ วันศุกร์ที่ 20 มกราคม พ.ศ. 2566

วันที่ 19 ม.ค. 66 มีรายงานผลประกอบการปี 65 ของ BBL และ KBANK วันนี้เราจึงมาเปรียบเทียบการเปลี่ยนแปลงของผลประกอบการไตรมาส 4 ของ BBL และ KBANK เมื่อเทียบกับไตรมาสก่อน ดังนี้

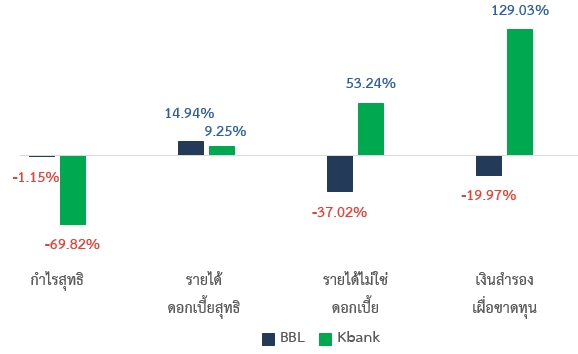

เริ่มจาก BBL มีกำไรไตรมาส 4 ปี 65 ลดลง 1.15% จากไตรมาสก่อน แม้ว่ารายได้ดอกเบี้ยสุทธิจะเพิ่มขึ้น 14.94% ตามการเพิ่มขึ้นของการปล่อยสินเชื่อที่สูงขึ้นรวมทั้งการตั้งสำรองเผื่อขาดทุนลดลง 19.97% แต่กลับถูกกดดันจากรายได้ไม่ใช่ดอกเบี้ยที่ลดลง 37.02% หลังขาดทุนการวัดมูลค่ายุติธรรม(FVTPL) และรายได้ค่าธรรมจากธุรกิจหลักทรัพย์ที่ลดลง

ส่วนของ KBANK มีผลกำไรไตรมาส 4 ปี 65 ลดลง มากถึง 69.82% จากไตรมาสก่อน แม้ว่ากำไรดอกเบี้ยสุทธิจะเพิ่มขึ้น 9.25% ตามการเติบโตของการปล่อยสินเชื่อ และ กำไรไม่ใช่ดอกเบี้ยเพิ่มขึ้น 53.24% จากกำไรการวัดมูลค่ายุติธรรม(FVTPL) แต่ KBANK มีการตั้งสำรองเผื่อขาดทุนที่เพิ่มขึ้น สูงถึง 129.03% เพื่อรองรับการชะลอตัวของเศรษฐกิจโลกที่มีความเสี่ยงจะถดถอยในปี 66

โดยภาพรวมของเศรษฐกิจในปี 66

เศรษฐกิจประเทศไทยยังคงมีความเสี่ยงที่ได้รับผลกระทบของเศรษฐกิจโลกที่ชะลอตัว จากธนาคารกลางในหลายประเทศยังคงใช้นโยบายการเงินแบบตึงตัวเพื่อลดเงินเฟ้อ ส่งผลให้ความสามารถในการบริโภคของประชาชนในประเทศลดลง ประกอบกับการเข้ามาท่องเที่ยวของชาวต่างชาติ และการลงทุนสินทรัพย์ในประเทศไทย หนุนเงินบาทแข็งค่า สร้างความเสี่ยงให้กับการส่งออกของไทยมีชะลอตัวลง จากแนวโน้มการส่งออกได้น้อยลงและความสามารถในการแข่งขันของผู้ประกอบการต่ำลง แม้ว่าเศรษฐกิจกิจไทยจะมีแนวโน้มฟื้นตัวของภาคการท่องเที่ยว จากการฟื้นตัวของจำนวนนักท่องเที่ยวชาวจีน หลังจีนเปิดประเทศวันที่ 8 ม.ค. 66 แต่การฟื้นตัวยังต่ำกว่าช่วงก่อนโควิด-19 รวมทั้งยังมีความเสี่ยงในส่วนของต้นทุนการผลิต, ค่าจ้างแรงงาน และเงินเฟ้อ ที่อยู่ในระดับสูง

เนื่องจากการเติบโตของอุตสาหกรรมธนาคาร จะเติบโตตามการขยายตัวของเศรษฐกิจ เพราะเมื่อเศรษฐกิจมีแนวโน้มเติบโต จะก่อให้เกิดการขอสินเชื่อเพื่อการลงทุนมากขึ้น และความเสี่ยงที่ก่อให้เกิดหนี้เสียลดน้อยลง แต่เนื่องจากแนวโน้มการเติบโตของเศรษฐกิจไทยในปี 66 ยังเติบโตได้ไม่เต็มที่จากภาคการส่งออกยังไม่ฟื้นตัว ส่งผลให้การขยายตัวของสินเชื่ออาจเพิ่มขึ้นได้น้อยกว่าคาด รวมทั้งมีความเสี่ยงที่เกิดหนี้เสียสูง รวมทั้งในส่วนของธุรกิจหลักทรัพย์ ยังคงมีการแข่งขันในเรื่องค่าธรรมเนียมที่รุนแรง และ ตั้งแต่ไตรมาส 2 ปี 66 จะมีการเริ่มเก็บภาษีขายหุ้น ในอัตรา 0.055% ของมูลค่าขาย กดปริมาณการซื้อขายในตลาดหุ้นลดลง กระทบรายได้ในส่วนค่าธรรมเนียมจากธุรกิจหลักทรัพย์น้อยลง

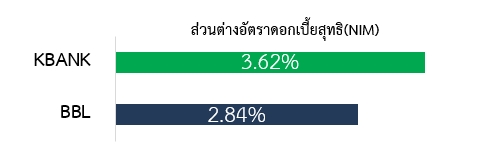

ทั้งนี้หากแนวโน้มเศรษฐกิจไทยกลับมาฟื้นตัวได้ชัดเจนมากขึ้น KBANK จะมีความน่าสนใจกว่า BBL เพราะได้ตั้งสำรองในไตรมาส 4 ปี 65 ไว้สูง ส่งผลให้การตั้งสำรองในอนาคตมีโอกาสลดลงได้มากกว่า BBL รวมทั้งเมื่อเราดูจากส่วนต่างอัตราดอกเบี้ยสุทธิ(NIM) KBANK มี NIM อยู่ที่ระดับ 3.62% มากกว่า BBL ที่ 2.84% ทำให้ KBANK มีโอกาสในการสร้างรายได้ในส่วนของรายได้ดอกเบี้ยสุทธิได้มากกว่า BBL

Array ( )

Array

(

[sesCAFXXSLAT] => 1744630264

[CAFXSI18NX] => th

[_csrf] => bab57693904bbbcddc67c5931b337646

[CAFXSFEREF] => https://www.caf.co.th/article/analyze-bblkbank-stock-2023.html

)

Array

(

[content] => analyze-bblkbank-stock-2023

)

Array ( )